Western-Digital-Splitting: Milliardenspiel und Hintergründe

Western Digital plant die Trennung seiner Festplatten- und Flash-Geschäfte und die Aufteilung in zwei börsennotierte Unternehmen. Offiziell will der Hersteller damit die beiden Geschäftsbereiche besser positionieren und insgesamt seine Marktanteile ausbauen. Und zwar bei HDD und SSD. Daran kann gezweifelt werden.

Mit einem Anstieg auf 47,85 EUR hat die Aktie (ISIN US9581021055) von Western Digital (WD) am 22.12.2023 ein neues 12-Monats-Hoch erreicht. Anfang November hatte das Unternehmen die Gerüchte bestätigt, dass es seine HDD- und SSD-Geschäfte in zwei voneinander unabhängige Unternehmen aufteilen wird (speicherguide.de berichtete). Seither hat das Papier rund 30 Prozent an Wert gewonnen.

Das liest sich zunächst gut. Es bleibt allerdings die Frage, was mit der Aufteilung des Unternehmens bezweckt wird. Wie von einigen Kommentatoren (und auch uns) angemerkt wurde, wirkt die offizielle Begründung, man wolle so in beiden Bereichen Wachstum und Entwicklung optimieren, wenig überzeugend.

Mit Blick auf die Finanzzahlen wird mehr als deutlich: WD steht gehörig unter Druck. Der Umsatz im Geschäftsjahr 2023 (FY23) liegt bei 12,3 Milliarden US-Dollar mit einem Netto-Verlust von 1,7 Milliarden US-Dollar. Im vorangegangenen Geschäftsjahr betrug der Umsatz 18,8 Milliarden US-Dollar bei einem Netto-Zugewinn von 1,5 Milliarden US-Dollar. 2017 lag der Umsatz noch über der 20 Milliarden-Marke.

HDD/Flash: Ein Blick zurück

Western Digital ist heute der einzige Produzent, der sowohl im HDD- wie im SSD-Segment agiert. Mit einem Marktanteil von 38 Prozent ist WD ein langjähriger Akteur im Festplattenmarkt. Es teilt das Segment lediglich mit den Mitbewerbern Seagate (46 Prozent) und Toshiba (16 Prozent). 2025 soll noch eine Marktgröße von 25 Milliarden US-Dollar erreicht werden.

Zu dieser starken Präsenz im HDD-Markt trug unter anderem die Akquisition von HGST (Hitachi Global Storage Technologies) für 4,8 Milliarden US-Dollar im Jahr 2012 bei. Im HGST-Konstrukt vermarktete Hitachi letztlich das Jahre zuvor erworbene Festplattengeschäft von IBM.

Es folgten einige Akquisitionen in den Bereichen Software, Systeme und Plattformen Flash/SSD, wie etwa die Objektspeicher-Software Amplidata, die Backup-Software Arkeia, Flash-Systeme von Tegile oder NVMe-Arrays von IntelliFlash, die später wieder abgestoßen oder in den Ansätzen nicht konsequent weiterentwickelt wurden. Systeme wie JBOF OpenFlex Data24 und JBOD Data102 sowie RapidFlex-Karten für NVMe-over-Fabrics befinden sich freilich noch im Portfolio.

Die nachhaltige Hinwendung zu SSD/Flash erfolgte 2016 mit der Übernahme von SanDisk für stolze 19 Milliarden US-Dollar. Angesichts der bis heute andauernden Erosion des Festplattengeschäfts zugunsten von Cloud und Flash kein verkehrter Schachzug, wenn auch teuer erkauft. Sandisk war für WD der Dreh- und Angelpunkt für den ernsthaften Einstieg in den Flash-Markt. Und immerhin schienen HDDs mit großer Kapazität ihren Platz im Markt zumindest teilweise zu behaupten.

Wahlverwandtschaften und Abhängigkeiten: Der SSD-Dschungel

Sehr viel komplexer als der HDD-Markt hat sich das SSD-Segment binnen weniger Jahre mit einer Vielzahl von Querverbindungen, Abhängigkeiten und Kooperationen entwickelt. Der Flash-/NAND-Markt generiert derzeit 59 Milliarden US-Dollar, bis 2025 sollen 89 59 Milliarden US-Dollar erzielt werden. Die relevanten Player sind Samsung (34 Prozent), Kioxia (19 Prozent), WD (14 Prozent), SK Hynix (13 Prozent) und Micron (11 Prozent).

Hintergrund: Kioxia und WD

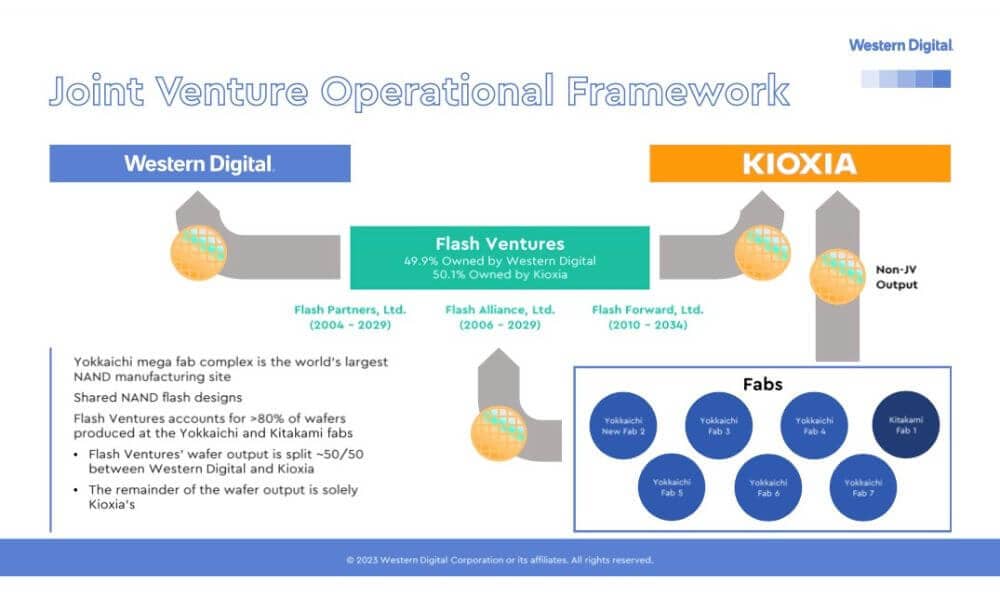

Mit Sandisk hat WD also einen strategischen Schritt in die Flash-Welt unternommen. Damals arbeitete Sandisk mit Toshiba zusammen und bis heute besteht eine 23-jährige Partnerschaft mit einer Verpflichtung von zwölf weiteren Jahren. Mit diesem Flash-Projekt bündeln beide Unternehmen ihre Finanz-, IP- und Design-Leistungen in einer gemeinsamen Fabrik in Yokkaichi in Japan. 49,9 Prozent dieses Assets gehören heute WD, 50,1 Prozent Kioxia.

Toshiba beschloss nämlich 2017, sein Flash- und SSD-Geschäft zu separieren, wodurch zunächst die Toshiba Memory Corp. und später die Kioxia Holding entstand. An dieser hält Toshiba 40 Prozent. Hauptanteilseigner ist mit knapp 56 Prozent die Bain Capital Private Equity. An den Dividenden durch die Investitionen von Bain Equity ist wiederum SK Hynix/Solidigm beteiligt und kann dementsprechend Einfluss auf die Investitionen nehmen. Im Falle des 18 Milliarden-Invests in die Anteile von Kioxia durch Bain Capital verdiente SK Hynix beispielsweise rund drei Milliarden US-Dollar. Ähnlich verhält es sich mit Seagate und dessen Engagements in Bain Capital.

Insgesamt spinnt sich ein recht unübersichtliches Geflecht von Interessen sowie neuen und alten Wahlverwandtschaften.

Plan B: Die Spaltung

Für WD als Hersteller sowohl im SSD- als auch im HDD-Geschäft sind die internen Abläufe eine Herausforderung und führen in operativer, finanzieller und strategischer Hinsicht zu Reibungen. Dies wurde im Mai 2022 in einem Brief der Investoren von Elliott Investment Management an den Vorstand sogar öffentlich kritisiert. Die Empfehlung lautete: Vollständige Trennung von Flash- und HDD-Geschäft in separaten Unternehmen. Um dies zu unterstützen, sei der Investor bereit, eine Milliarde US-Dollar anzubieten, um die Spaltung zu beschleunigen und einen Sitz im Aufsichtsrat zu erhalten.

Wie es schien, waren WD und Kioxia schon seit längerem in Gesprächen darüber, die Flash-Geschäftsaktivitäten von WD mit Kioxia zu koppeln, um möglicherweise einen bedeutenden Marktanteil für NAND und SSDs zu sichern. Der ursprüngliche Kioxia-WD-Deal scheiterte wohl an finanziellen Herausforderungen, eventuell aber auch an der negativen Haltung von Stakeholdern wie SK Hynix und Seagate. Immerhin hält SK Hynix die beschriebene, indirekte Beteiligung an Kioxia.

Nun kommt es also anders und WD spaltet sich in zwei separate Unternehmen auf.

Ausblick I: Wer braucht Festplatten?

Mit der Einführung von SSDs für eine Vielzahl von Arbeitslasten verlagern sich HDDs in die sekundäre oder Nearline-Speicherebene, um im Wesentlichen den Data-Protection-Aspekt mit Backup- und Archivierungs-Anforderungen abzudecken. Herkömmliche Festplatten haben auch den Kapazitätskampf gegen Flash verloren. Während Solidigm eine SSD mit 61,44 TByte angekündigt hat, steht die HDD unterhalb der 30-TByte-Hürde.

Für Anwender bleibt eine zentrale Frage offen: Warum weiterhin Festplatten verwenden, wenn man mit Flash oder SSD das Gleiche und noch mehr tun kann? Im Wesentlichen folgen Benutzer den wirtschaftlichen Gesichtspunkten mit Anschaffungskosten und Gesamtbetriebskosten, Kapazität, Leistung und Energie. Bei umfangreichen Archiven bieten und liefern Bänder immer noch attraktive Gesamtbetriebskosten. Wo passen also Festplatten unter? Wir werden wahrscheinlich Full-Flash-Rechenzentren sehen, Flash plus Band und in beiden Fällen die Kopplung mit der Cloud.

Eines erscheint klar: Das allein gestellte HDD-Geschäft wird schwierig sein für WDC.

Ausblick II: Kommen, um zu gehen?

Wird das neue, noch namenlose Unternehmen »Western Digital Flash« Bestand haben? Oder ist die Separierung die Vorstufe, um langfristig unkomplizierter in einen Merger überzugehen?

Micron besitzt dafür wohl nicht die Marktposition. SK Hynix hat erst 2020 das SSD- und NAND-Business von Intel übernommen und 2025 die Akquisition von Solidigm abgeschlossen haben. Derzeit würde dies 23 Prozent Marktanteil bei Enterprise-SSD und mehr als 15 Prozent im Flash/NAND bedeuten. Ob weitere massive Merger von den Aufsichten akzeptiert würden, darf angezweifelt werden.

Bliebe dann also doch die ursprünglich angestrebte Verbindung zwischen WD und Kioxia. Kumuliert mit 33 Prozent Marktanteil für NAND und etwa 15 Prozent im Enterprise SSD-Segment ein starker Player, ohne HDD-Hemmschuh.

Weitere Informationen: