Experton-Sicht auf den Dell-EMC-Merger: »ein mutiger Schritt«

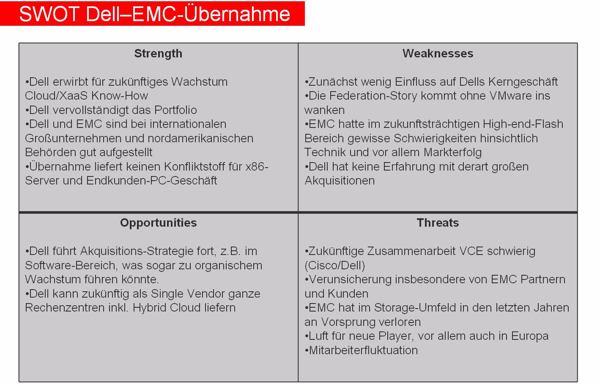

Lutz Peichert, Mitglied des Vorstands, Experton GroupLetzte Woche kündigte der IT-Konzern Dell an, mit EMC einen der führenden Anbieter von External-Storage zu übernehmen. Die Advisors der Experton Group sehen darin einen mutigen Schritt. Dell unternehme einen großen Schritt in Richtung der Vervollständigung des Portfolios. Aber der geplante Merger wirft auch Fragen auf. So würden die beiden Unternehmen in Deutschland jetzt noch stärker von den strategischen Entscheidungen in den USA abhängig sein. Grund zu panischen Reaktionen besteht aus Sicht der Experton Group nicht. CIOs könnten die Chance nutzen, um auch bei anderen Anbietern erneut nach günstigen Konditionen zu suchen.

Lutz Peichert, Mitglied des Vorstands, Experton GroupLetzte Woche kündigte der IT-Konzern Dell an, mit EMC einen der führenden Anbieter von External-Storage zu übernehmen. Die Advisors der Experton Group sehen darin einen mutigen Schritt. Dell unternehme einen großen Schritt in Richtung der Vervollständigung des Portfolios. Aber der geplante Merger wirft auch Fragen auf. So würden die beiden Unternehmen in Deutschland jetzt noch stärker von den strategischen Entscheidungen in den USA abhängig sein. Grund zu panischen Reaktionen besteht aus Sicht der Experton Group nicht. CIOs könnten die Chance nutzen, um auch bei anderen Anbietern erneut nach günstigen Konditionen zu suchen.

»Nutzen Sie die jetzige Phase der Transition aktiv und geschickt aus. Beide Unternehmen sind jetzt rechtlich an bestimmte Übergangsregelungen gebunden. Anbieter sollten die Chance für innovative Lösungen sowie für die Überprüfung ihrer Portfolios und ihrer Partnerlandschaften nutzen«, empfiehlt Lutz Peichert, Vorstandsmitglied bei der Experton Group. »Viel Gegenwind ist derzeit aus Massachusetts oder Texas oder Hessen nicht zu erwarten. Die Consumer-Sparte Dells wird von dem geplanten Deal gering bis gar nicht beeinflusst.«

Die geplante Übernahme der sich in letzter Zeit nicht mehr so prächtig weiterentwickelnden EMC ist laut Experton Group eine spannende Entscheidung für Dell. Sie folge dem Trend einer kontinuierlichen Konsolidierung der Anbieterlandschaft mit überwiegend traditioneller Ausrichtung. EMC habe in den letzten Jahren immer größere Schwierigkeiten gehabt, die Vorreiterrolle bei den sogenannten Externen Speichersystemen aufrecht zu erhalten. Wettbewerbsdruck entstand aus verschiedenen Richtungen, sowohl technologisch durch weitere Flash-Anbieter, aber auch durch neue Konzepte wie PaaS und Cloud, mit denen Anwender ihre Datenspeicherung ebenfalls in den Griff bekommen können.

Experton erwartet Spannung auf dem Flash-Segment

Dell habe bereits in den vergangenen Jahren durch eine Akquisitionsstrategie ihr Portfolio für Unternehmenskunden und Enterprise-IT gestärkt und so um die hauseigenen Server ein vollständiges Lösungsportfolio für das Rechenzentrum aufgebaut. Die Akquisitionen betrafen einige ergänzende Software-Lösungen ebenso wie Trendthemen wie Big Data oder Security (Desaster Recovery).

Eine größere Baustelle erwartet die Experton Group bei den Flash-Speicher. Dieser Markt sei zukunftsträchtig, und es gebe hier einige Anbieter mit eigenständigen Technologien auf dem Markt. Hier könne Unternehmensgröße zu einem Markterfolg beitragen. Dann müsse Dell aber auch in R&D investieren, um das Erbe, das EMC in die Ehe einbringen soll, nicht aufs Spiel zu setzen. Wird diese Ehe also nicht nur pro forma vollzogen, könnte sie sogar zu organischem Wachstum mit eigenen neuen Produkten und Komplettlösungen führen.

Eine Chance laut Experton: Dell ist stark bei Supercomputern

Holm Landrock, Senior Advisor, Experton Group (Bild: fotostudio-neukoelln.de)Dell könne jetzt auch Rechenzentren mit sehr großen Speicherlösungen liefern. Dass Dell das Geschäft mit großen Rechnern beherrscht, habe das Unternehmen unter anderem mit den Supercomputern »Stampede« oder »Makman-2« (mit dem Saudi-Arabien überhaupt erst in die Top-500-Liste der Supercomputer eintrat) bewiesen. Gegenwärtig hält Dell zehn Plätze in dieser Liste. Beide Unternehmen seien auch relativ gut aufgestellt, was die Versorgung einschlägig bekannter Sicherheitsbehörden, vor allem in Nordamerika, angeht. Das fülle die Kriegsschatulle.

Holm Landrock, Senior Advisor, Experton Group (Bild: fotostudio-neukoelln.de)Dell könne jetzt auch Rechenzentren mit sehr großen Speicherlösungen liefern. Dass Dell das Geschäft mit großen Rechnern beherrscht, habe das Unternehmen unter anderem mit den Supercomputern »Stampede« oder »Makman-2« (mit dem Saudi-Arabien überhaupt erst in die Top-500-Liste der Supercomputer eintrat) bewiesen. Gegenwärtig hält Dell zehn Plätze in dieser Liste. Beide Unternehmen seien auch relativ gut aufgestellt, was die Versorgung einschlägig bekannter Sicherheitsbehörden, vor allem in Nordamerika, angeht. Das fülle die Kriegsschatulle.

»Ganz subjektiv könnte man noch hinzufügen, dass ein Handeln gegen den Trend erfolgreich sein kann: Während sich andere große ICT-Anbieter große Bereiche aus ihrem Fleisch schneiden, ist eine so große Akquisition ein besonders mutiger Schritt, und zumindest dem Sprichwort nach werden die Mutigen mit Erfolg belohnt«, meint Peichert. »Reibungsverluste könnten also gering bleiben, weil eine Server-Company und eine Storage-Company zu einer Solution-Company werden.«

Doch wie so oft ist die Realität weniger rosig, als sie auf den ersten Blick scheint. Konfliktstoff liefert nach Ansicht der Experton Group der wichtige Bereich VCE im Cloud-Computing-Geschäft, weil hier Partnerschaften wie mit Cisco bedacht werden müssen. Andererseits wird VMware ausgeklammert, was die Frage nach der Zukunft der Federation-Story aufwirft. Ähnlich liegt der Fall mit Pivotal, der Big-Data-Initiative/-Tochter, die im Cloud-Business von Dell aufgehen könnte. Es muss also erklärt werden, wie sich das Cloud-Business von EMC entwickeln soll. Dell bekommt jedenfalls mit dem Merger dringend nötiges Know-how im Bereich Cloud/XaaS.

Auch die Zukunft der Mitarbeiter ist noch völlig offen. Wie wirkt sich der geplante Merger also auf die Mitarbeitermotivation aus? »Während die Ansage in den Finanzmarkt klar und optimistisch war, wurden bislang noch keine Signale für die Mitarbeiter und Partner gesehen«, ergänzt Holm Landrock, Senior Advisor bei der Experton Group. »Auch der durchaus strenge Betriebsrat von EMC in Deutschland muss rechtzeitig in die strategischen Entscheidungen einbezogen werden.« Im Bereich Security bleibe zu klären, wessen Linie künftig weiter verfolgt wird. Beide Firmen haben ein gewisses Engagement in den Sektoren IAM und SIEM.

Ob der Deal zustande kommt, ist indes offen. Ein interessantes Detail: EMC darf sich noch einmal umsehen, ob es nicht noch einen besseren Käufer gibt, muss dann aber einen Milliardenbetrag an Dell zahlen – die Rede ist von 2,5 Milliarden US-Dollar.

Trotz Trend zur Cloud: Kein Abgesang auf Storage-Infrastruktur

»Mit dem geplanten Merger kommt zudem die Frage auf, ob und wie sehr dies den neuen Playern in der EU wie Huawei und anderen in die Tasche spielt. Einige Anbieter, darunter zum Beispiel Actifio, wittern schon fette Beute, und stimmen den Abgesang auf die klassischen Storage-Systeme an, weil ja künftig sowieso alles in der Cloud stattfindet«, ergänzt Wolfgang Schwab, Senior Advisor bei der Experton Group. »Das ist kühn bis übermütig, denn auch wenn die Konzepte reifen: Auch die Cloud besteht irgendwo aus Hardware, und die kann von Dell, EMC, Cisco, HP, Huawei, IBM und vielen anderen mehr stammen.«

Fakten-Schnellüberblick: Im bislang größten Deal der IT-Industrie kauft Dell den Storage-Marktführer EMC für ein Volumen von 67 Milliarden US-Dollar. Die neue Strategie zielt auf die Transformation von einem PC/Server-Hersteller zu einem auf Unternehmenslösungen ausgerichteten Hardware-Hersteller. Top-Wettbewerber für Dell ist HP. Wie bekannt, existiert die HP Company seit 1. August .2015 nur noch als Konzernmutter zweier operativ getrennter neuer Unternehmen: die HP Inc. (HPI) und die Hewlett-Packard Enterprise LLC (HPES), die ab 1. November 2015 selbständig firmieren.

Dell und seine Partner (Investor Silver Lake) sollen nach Abschluss der Fusion 70 Prozent an EMC halten. Der Deal soll Mitte 2016 abgeschlossen werden. Regulierer und Aktionäre müssen noch zustimmen. Dell ist seit September 2013 nicht mehr an der Börse (Nasdaq) notiert. Die EMC-Tochter Vmware (Cloud Services, Big Data) soll weiterhin an der Börse in New York notiert bleiben. Aktuell hält EMC an Vmware rund 80 Prozent; dieser Anteil soll auf unter 30 Prozent reduziert werden. CEO bleibt Michael Dell.

- Experton-Sicht auf den Dell-EMC-Merger: »ein mutiger Schritt«

- Experton erwartet Spannung auf dem Flash-Segment

- Eine Chance laut Experton: Dell ist stark bei Supercomputern

- Trotz Trend zur Cloud: Kein Abgesang auf Storage-Infrastruktur