EMC-Aktionäre stimmen Übernahme durch Dell zu – China ziert sich

EMC-CEO Joe Tucci (li.) und Michael Dell, Gründer und CEO von Dell, auf der diesjährigen EMC World 2016 (Bild: speicherguide.de)Die Übernahme des Storage-Marktführers EMC durch den IT-Konzern Dell hat eine weitere Hürde genommen. Auf einer außerordentlichen Hauptversammlung letzte Woche votierten 98 Prozent der EMC-Aktionäre, die zusammen 74 Prozent der ausgegebenen Aktien repräsentierten, für den Deal. Jetzt müssen nur noch chinesische Behörden ihr Okay geben. Der scheidende EMC-CEO Joe Tucci meinte, dass Dell und EMC nun zu einem »Powerhouse« der IT-Branche avancierten.

EMC-CEO Joe Tucci (li.) und Michael Dell, Gründer und CEO von Dell, auf der diesjährigen EMC World 2016 (Bild: speicherguide.de)Die Übernahme des Storage-Marktführers EMC durch den IT-Konzern Dell hat eine weitere Hürde genommen. Auf einer außerordentlichen Hauptversammlung letzte Woche votierten 98 Prozent der EMC-Aktionäre, die zusammen 74 Prozent der ausgegebenen Aktien repräsentierten, für den Deal. Jetzt müssen nur noch chinesische Behörden ihr Okay geben. Der scheidende EMC-CEO Joe Tucci meinte, dass Dell und EMC nun zu einem »Powerhouse« der IT-Branche avancierten.

Die Hauptsammlung würzte EMC am Tag zuvor mit der Bekanntgabe der Q2-Zahlen. Demnach stagnierte der bei rund sechs Milliarden US-Dollar. Allerdings konnte der Gewinn pro Aktie konnte um 16 Prozent auf 29 US-Cent pro Aktie gesteigert werden. Das verreinte Unternehmen soll dann Dell Technologies heißen.

Unterschiedliche Ergebnisse der EMC-Töchter

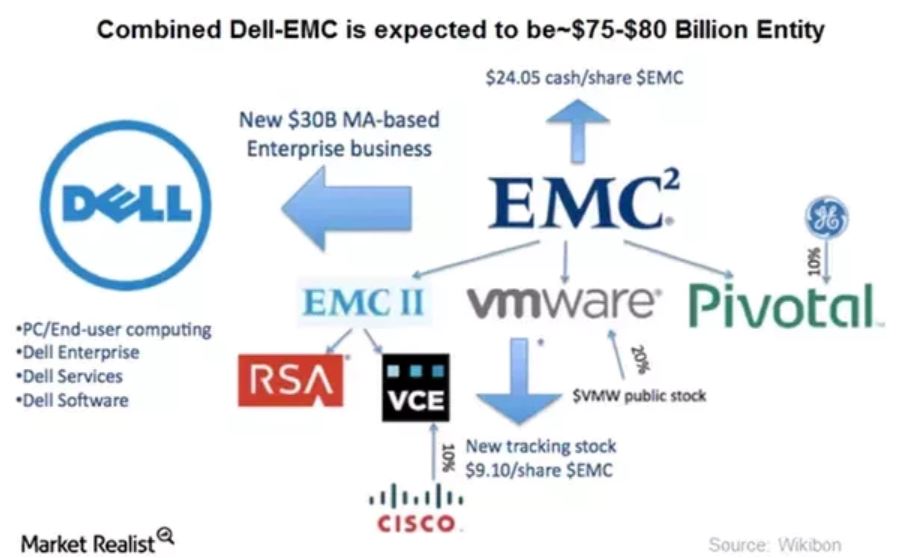

Zur Finanzierung der EMC-Dell-Akquisition werden auch die EMC-Töchter herangezogen (Bild: Market Realist)Die Ergebnisse der EMC-Töchter waren höchst unterschiedlich. Den Angaben zufolge kletteerte der Umsatz von VMware lediglich um elf Prozent, während der von Pivotal um 49 Prozent zulegte. Der Geschäftsbereich EMC Information Infrastructure musste dagegen etwas Einbußen hinnehmen. Trotzdem sieht sich EMC dort gut aufgestellt, da vor allem viele der in diesem Jahr vorgestellten Produkte aus dem All-Flash- und Hyperkonvergenz-Segment sehr gut vom Markt angenommen worden seien. Und die Nachfrage nach den Virtustream-Cloud-Storage-Lösungen sowie den neuen Hybrid-Cloud-Angeboten von EMC hätten ein dreistelliges Wachstum hingelegt.

Zur Finanzierung der EMC-Dell-Akquisition werden auch die EMC-Töchter herangezogen (Bild: Market Realist)Die Ergebnisse der EMC-Töchter waren höchst unterschiedlich. Den Angaben zufolge kletteerte der Umsatz von VMware lediglich um elf Prozent, während der von Pivotal um 49 Prozent zulegte. Der Geschäftsbereich EMC Information Infrastructure musste dagegen etwas Einbußen hinnehmen. Trotzdem sieht sich EMC dort gut aufgestellt, da vor allem viele der in diesem Jahr vorgestellten Produkte aus dem All-Flash- und Hyperkonvergenz-Segment sehr gut vom Markt angenommen worden seien. Und die Nachfrage nach den Virtustream-Cloud-Storage-Lösungen sowie den neuen Hybrid-Cloud-Angeboten von EMC hätten ein dreistelliges Wachstum hingelegt.

Dell muss kurzfristig zu Junk-Bonds greifen

Die EMC-Dell-Akquisition wird derzeit an der Börse mit etwas weniger al 60 Milliarden US-Dollar bewertet. Das ist rund sieben Milliarden weniger als der Deal bei der Ankündigung wert war. Dell muss deshalb noch mal finanziell nachadjustieren. Verkauft werden dazu zusätzlich von Dell ungesicherte Junk-Bonds im Wert von rund neun Milliarden US-Dollar. Die Zinsen sollen rund zehn Prozent betragen. Da ist natürlich eine heftige Hausnummer angesichts der weltweit am Boden liegenden Zinsen.

Aber die Zinsen für diese Finanzierungsart sind zuletzt gestiegen, da sogar die Quartalszahlen von IT-Schwergewichten wie IBM und Intel unter den Erwartungen lagen. Und auch Western Digital musste zähneknirschend zu diesem Finanzierungsinstrument bei der Übernahme von SanDisk greifen, da zwischen Übernahmeankündigung und rechtlichem Finale der WD-Aktienkurs kräftig sank.